El banco alcanza una ratio de solvencia CET1 de 35,3 %, entre las más elevadas del sistema financiero español

La agencia de calificación Moody’s ha subido el rating de Cecabank a Baa1, al valorar positivamente las perspectivas del modelo de negocio de la entidad

Cecabank mantiene su posición de liderazgo en Securities Services, habiendo alcanzado en 2023 su récord histórico en activos bajo custodia (310.000 millones de euros) y patrimonio depositado (más de 224.000 millones de euros)

A lo largo del año, la entidad ha procesado más de 1.450 millones de transacciones con tarjetas y más de 800 millones de operaciones con cuenta, incluyendo 156 millones de transacciones Bizum de cliente a cliente, consolidándose, así como referente en soluciones de pago

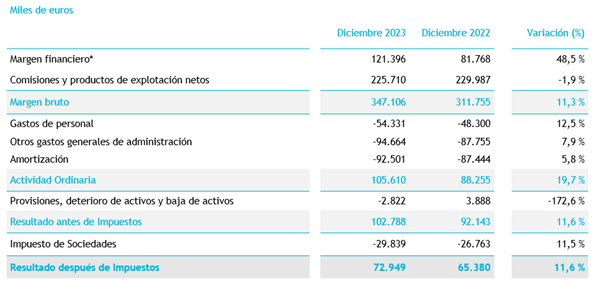

Cecabank, el banco mayorista español que ofrece servicios especializados en valores, tesorería y pagos, ha celebrado hoy su junta general de accionistas, en la que se han presentado los resultados correspondientes al ejercicio 2023. La entidad ha cerrado el ejercicio con un resultado neto de 72,9 millones de euros, lo que supone un incremento del 11,6 % frente al año 2022.

El margen bruto ha aumentado igualmente un 11,3 % respecto a 2022, alcanzando los 347 millones de euros, el dato más alto desde la creación del banco en 2012.

Cecabank mantiene una de las ratios de solvencia más elevadas del sistema financiero de nuestro país. En concreto, a cierre del ejercicio 2023, la ratio CET1 se situó en 35,3 %, considerablemente superior a los requerimientos legales. Asimismo, la agencia de calificación Moody’s subió ayer el rating (de los depósitos a largo plazo) de Cecabank a Baa1 desde Baa2, al considerar que las favorables condiciones operativas para los bancos españoles fortalecerán el modelo de negocio de la entidad como proveedor de servicios financieros mayoristas.

Para Cecabank, 2023 ha sido un año de profunda transformación en materia de infraestructura tecnológica con el compromiso de seguir ofreciendo el mejor servicio. En el marco del Plan de Tecnología 2022-2025, orientado a impulsar el negocio, generar eficiencia y potenciar la resiliencia operativa, la entidad adquirió el pasado año dos servidores mainframe IBM z16, dotados de criptografía avanzada y capacidades cuánticas.

En paralelo, Cecabank mantiene una firme apuesta por el acompañamiento a sus clientes en materia de sostenibilidad. Desde hace dos años, la entidad es neutra en carbono en operaciones propias (alcance 1+2) y pionera en el cálculo de la huella de carbono de su cartera de inversión. La encuesta de calidad a clientes refleja una satisfacción global de 8,7 sobre 10, superando el dato del año anterior.

Cuenta de resultados de Cecabank

En palabras de José María Méndez, consejero delegado de Cecabank: “Los resultados obtenidos en el ejercicio 2023 consolidan a Cecabank como infraestructura esencial del sistema financiero español. Nuestro modelo de negocio, basado en la prestación de servicios financieros y tecnológicos a los operadores del mercado, se ha reforzado para continuar ofreciendo a nuestros clientes la mejor cartera de soluciones B2B, flexibles, innovadoras y adaptadas al ritmo de la evolución de la industria, a los nuevos marcos regulatorios y a la transformación de la sociedad”.

Cecabank, el éxito de un modelo de negocio sinérgico

Mediante un modelo basado en tres líneas de negocio sinérgicas entre sí, Cecabank es hoy un proveedor líder en prestación de servicios de valores, tesorería y pagos a entidades de crédito, sociedades gestoras de instituciones de inversión colectiva, entidades de capital riesgo, compañías de seguros y empresas de servicios de inversión, entre otras.

Como entidad que engloba todos los servicios de postcontratación de valores negociables e instrumentos financieros, tales como depositaría, registro-custodia, compensación y liquidación de valores, Cecabank se sitúa como el mayor depositario nacional independiente de instituciones de inversión colectiva, fondos de pensiones, EPSV y entidades de capital riesgo, así como primer proveedor en servicios de liquidación y custodia.

A cierre de 2023, el volumen de patrimonio depositado de las más de 40 gestoras clientes de Cecabank ascendía a más de 224.000 millones de euros, distribuido en cerca de 1.000 vehículos de inversión y ahorro. Respecto al volumen total de activos custodiados, se mantiene como entidad de referencia, las 100 instituciones financieras de todo tipo a las que el banco presta servicios han alcanzado un total de 310.000 millones de euros en activos custodiados.

En un panorama financiero caracterizado por el auge de los criptoactivos y la transición sostenible, Cecabank asume estas realidades como negocios imprescindibles que explorar para acompañar a sus clientes. En esta línea, el pasado año, el Banco de España seleccionó al consorcio formado por Cecabank y ABANCA Corporación Bancaria para iniciar el programa de experimentación en el que se utilizarán tokens digitales para la liquidación de operaciones de pago y de valores mayoristas. Esta prueba permitirá conocer las ventajas y los inconvenientes inherentes que tendría el uso de un euro digital mayorista en operaciones interbancarias. Además, con el objetivo de acompañar a sus clientes en su esfuerzo por incluir criterios ASG en su actividad, Cecabank les facilitó la participación en más de 3.500 juntas en 73 países distribuidos por los cinco continentes y envió a mercado más de 12.000 instrucciones de voto de forma satisfactoria a través de su servicio de Proxy Voting.

Cabe destacar también que la entidad fue designada como entidad depositaria de tres de las cinco entidades gestoras adjudicatarias para la gestión de los fondos de pensiones de empleo de promoción pública para un período máximo de cinco años.

Por otro lado, Cecabank, como hub nacional e internacional de Pagos, ofrece soluciones flexibles e innovadoras para el procesamiento de pagos con tarjeta, comercio electrónico y pago con el móvil, avaladas por más de 30 años de experiencia. A lo largo de 2023, el banco ha procesado más de 1.450 millones de transacciones con tarjetas y más de 800 millones de operaciones con cuenta, incluyendo 156 millones de transacciones Bizum de cliente a cliente.

En línea con su firme compromiso con la innovación, el banco ha avanzado significativamente en la implementación de nuevas funcionalidades para facilitar los pagos inmediatos tanto entre personas como en comercios. Y, en el ámbito de tarjetas, durante 2023, Cecabank ha desarrollado nuevos productos en el entorno de adquirencia en comercios presenciales y comercio electrónico, y ha comenzado a procesar cajeros en Portugal.

En cuanto al negocio de Tesorería, y pese al complejo escenario marcado por el endurecimiento de la política monetaria y la volatilidad del entorno geopolítico, la entidad ha logrado superar los objetivos fijados para el margen financiero, al tiempo que ha mantenido una holgada situación de liquidez y solvencia.

Cecabank realiza operaciones en los principales mercados nacionales e internacionales de renta fija (pública y privada), divisas, renta variable y derivados; en el segmento de FX, es uno de los principales actores en el mercado nacional. La entidad es miembro directo de las principales Cámaras de Contrapartida Central y creador de mercado de deuda pública, NextGeneration EU y, desde 2022, en futuros en mercados organizados del producto xRolling FX. Asimismo, como creadores de mercado de deuda pública del Tesoro Español, en 2023 la entidad ha participado en un total de 10 emisiones sindicadas del NextGeneration EU y en cuatro del Tesoro Español como co-lead, participando también en la contratación de depósitos elegibles para MREL con catorce entidades.